Wie die einzig verbliebene Steuerermäßigung auf Ihre Abfindung berechnet wird, wem die Fünftelregelung einen Steuervorteil bringt und wie groß dieser Steuervorteil für Sie sein kann.

Inhalt:

- Wie ist die Abfindung zu versteuern - Steuer sparen mit Fünftelregelung?

- Drei Wege für mehr Geld nach Steuen

- Fünftelregelung - ein "Steuergeschenk" vom Fiskus?

- Wie berechnet sich die Steuerlast nach der Fünftelregelung?

- Wer entscheidet, ob Sie die Ein-Fünftelregelung nutzen können?

Abfindung - Steuern sparen mit "Ein-Fünftelregelung"

Wie Sie im Exkurs: Abfindung und "Freibetrag" und im Exkurs: Abfindung steuerfrei gesehen haben, hat der Gesetzgeber die Steuerlast auf Abfindungen in den letzten Jahren drastisch verschärft: Im Gegenteil, steuerliche Freibeträge auf Abfindungen gibt es nicht mehr! Weiterhin gibt es auch die Regel, eine Abfindung mit dem halben Steuersatz zu belasten (das sogenannte "Halbeinkünfte-Verfahren"), schon lange nicht mehr für Abfindungen. Im Gegenteil, noch bevor Sie Ihre Entlassungsabfindung auf Ihrem Konto haben, melden Dritte Anprüche auf Ihr schönes Geld an. Zunächst der Fiskus und dann die Arbeitsagentur suchen jede Möglichkeit, sich an Ihrer Entlassungsabfindung schadlos zu halten oder zumindest die "eigenen" Leistungen (Steuererstattung, Arbeitslosengeld) zu kürzen.

Drei Wege für mehr Geld nach Steuern

Vielleicht wollen Sie Ihre finanzielle Sicherheit und Unabhängigkeit vergrößern? Dann nutzen Sie im Zusammenhang mit der Abfindung ganz legal 3 Wege, um möglichst mehr Geld nach Steuern zu be- oder erhalten:

- die Ein-Fünftelregelung;

- die Umwandlung der Abfindung vor der Auszahlung;

- die Umwandlung der Abfindung nach der Auszahlung.

Ganz gleich welchen Weg Sie nutzen: schließlich bringt Ihnen jeder einzelne einen Vorteil. Oft können Sie sogar alle 3 Vorteile gleichermaßen nutzen. Gerade der dritte Weg, die Umwandlung der Abfindung nach der Auszahlung, bringt in der Regel die größte Steuerersparnis und mit etwas Cleverness zugleich den höchsten Gewinn.

Wie hilfreich ist diese Information für Sie oder wie kann ich Ihnen helfen?

Steuerermäßigung - ein "Geschenk" vom Fiskus?

Der 1. Weg, der Ihnen als steuerliche Begünstigung geblieben ist, ist die sogenannte Ein-Fünftelregelung. Aufgrund der (Ein-)Fünftelregelung gewährt Ihnen der Fiskus einen kleinen steuerfreien Bonus. Dafür gibt es drei ganz entscheidende Voraussetzungen:

- Die Abfindung gehört zu Ihren "außerordentlichen Einkünften" gemäß Einkommensteuergesetz (EStG § 34 Abs. 2).

- Als außerordentliche Einkünfte gelten (Entlassungs-)Entschädigungen als Ersatz für entgangene oder entgehende Einnahmen - also Entlassungsabfindungen gemäß Einkommensteuergesetz (EStG § 24 Nr. 1). Ebenso sind übrigens auch Gewinne aus dem Verkauf eines landwirtschaftlichen oder Gewerbebetriebs, einer Kanzlei oder Praxis oder Ausgleichszahlungen an Handelsvertreter nach § 89b des Handelsgesetzbuchs außerordentliche Einkünfte. Aber die Abfindung als Entschädigung darf keine Zahlung für bereits erdiente Ansprüche sein. "Erdiente" Ansprüche sind beispielsweise rückständiger Arbeitslohn, anteiliges Urlaubsgeld, Urlaubsabgeltung, Weihnachtsgeld, Gratifikationen, Tantiemen oder noch zustehende Gehaltsansprüche, weil das Dienstverhältnis rückwirkend beendet wird (vgl. BMF v. 24.05.2004 - IV A 5 - S 2290 - 20/04BStBl 2004 I S. 505, ber. S. 633).

- Schließlich ist nach dem BFH-Urteil vom 8. April 2014, Az. IX R 33/13 die Ein-Fünftelregelung "entsprechend dem Normzweck ... auf solche Einkünfte zu beschränken, die 'zusammengeballt' zufließen" (ständige Rechtsprechung des BFH; vgl. Urteile vom 25. August 2009 IX R 3/09 und vom 27. Januar 2010 IX R 31/09"

Zunächst ist Ihr "Noch-Arbeitgeber" laut Einkommensteuergesetz (EStG § 39b Abs. 3) verpflichtet, die Lohnsteuer von Ihrem normalen Lohn oder Ihrem normalen Gehalt abzuziehen. Weiterhin sind die Steuern auf Ihre Abfindung einzubehalten. Schließlich gilt die Abfindung als "sonstiger Bezug" und wird unter bestimmten Voraussetzungen nach der Ein-Fünftelregelung besteuert.

Bis 31. 12. 2024 konnte bereits bei der Lohnsteuerberechnung die Abfindung nach der Fünftelregelung ermäßigt versteuert werden. Ab 01. 01. 2025 wird die Steuerermäßigung nur vom Finanzamt im Steuerbescheid berechnet.

Wie berechnet sich die Steuerlast nach der Fünftelregelung?

Bei der Ein-Fünftelregelung für Abfindungen wird - im Standardfall - so gerechnet, als würden Sie 5 Jahre lang 1/5 der Abfindung erhalten. Die Differenz zwischen der Einkommensteuer auf Ihr normales zu versteuerndes Einkommen und der Einkommensteuer, wenn noch 1/5 der Abfindung hinzugerechnet wird, ist mit 5 zu multiplizieren und die Gesamtsteuerlast mit einem Schlag im Jahr der Abfindungsauszahlung zahlen. Deshalb wird in den nachfolgenden Steuerjahren die Abfindung nicht mehr berücksichtigt.

Für unser voriges Beispiel mit einer Abfindung in Höhe von 50.000 Euro heißt das:

zu versteuerndes laufendes Einkommen:

80.000 Euro

15.656 Euro

1/5 der Abfindung:

10.000 Euro

Summe:

90.000 Euro

auf die Summe anfallende Steuern:

19.074 Euro

anteilige Steuern auf 1/5 der Abfindung (also wieviel mehr Steuern?)

3.418 Euro

anteilige Steuern auf 1/5-Abfindung x 5 + Steuern auf laufendes Einkommen

32.746 Euro

Gesamteinkommen nach Steuern*

97.254 Euro

*Einkommensteuer laut Splittingtabelle 2023 zzgl. 5,5 % Solidaritätszuschlag ohne Kirchensteuer. Detailliert können Sie die Berechnung auf dem Tabellenblatt "ABF2023" meines Abfindungsrechners nachvollziehen.

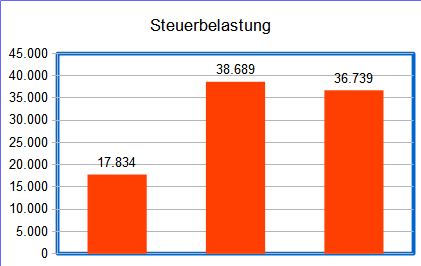

Grafisch sähe der Steuerspareffekt mit Einkommensteuer + Solidaritätszuschlag etwa so aus:

Abfindungsrechner 2023 mit Fünftelregelung-Check jetzt gleich kostenfrei anfordern!

Fazit:

Ob 34.730 Euro Einkommensteuer + 0 Euro Solidaritätszuschlag wie bei einer "normalen" Besteuerung oder 32.746 Euro + 0 Euro Solidaritätszuschlag, Dank der (Ein-)Fünftelregelung (zzgl. ggf. 9 Prozent Kirchensteuer) - im Verhältnis zu 50.000 Euro Entlassungsabfindung wachsen Ihre Steuern insgesamt auf 70 - 80 % der Abfindung! - Ist das der finanzielle Gewinn, den Sie erhofft haben?

Wem bietet die Ein-Fünftelregelung steuerliche Vorteile?

Durch die (Ein-)Fünftelregelung erhalten diejenigen steuerliche Vorteile, die erst durch die Entlassungsabfindung in eine hohe "Steuerprogression" geraten. Wenn Sie ohne Entlassungsabfindung also ein Einkommen haben, das mit einer geringen Steuerbelastung verbunden ist, durch die Entlassungsabfindung aber überproportional mehr Steuern zahlen müssen, dann kann die (Ein-)Fünftelregelung ein Vorteil für Sie sein. Doch je höher Ihr bisheriges Einkommen war, umso geringer ist Ihr Vorteil durch die (Ein-)Fünftelregelung. Wenn Ihr steuerpflichtiges Einkommen im Jahr 2019 größer als 62.809 EUR (Ledige) oder 125.618 EUR (Verheiratete) ist, unterliegen Sie bereits dem "Spitzensteuersatz" und können keinen großen Vorteil aus der (Ein-)Fünftelregelung erwarten.

Tipp!

Da es jedoch verschiedene legale Möglichkeiten gibt, die Höhe des normalen zu versteuernden Einkommens zu optimieren, können oft selbst Steuerpflichtige mit hohem steuerpflichtigem Einkommen gerade für die Abfindung eine günstigere Besteuerung erreichen.

Wer entscheidet, ob Sie die Ein-Fünftelregelung nutzen können?

Na - selbstverständlich nicht Sie - was dachten Sie denn? Ihre Steuern vom Einkommen behält ja der Arbeitgeber ein - also ist er zunächst verpflichtet zu prüfen, ob bei Ihnen eine "Zusammenballung von Einkünften" vorliegt, die zu einer Steuerbegünstigung führt.

Die Abfindung wird in Ihrer Lohnsteuerbescheinigung gesondert ausgewiesen. Sie tragen die Abfindung als "ermäßigt besteuerte Entschädigung" in der Anlage N der Steuererklärung (Zeile 17) ein. Wurde die Abfindung nicht ermäßigt nach der Fünftelregelung versteuert, dann tragen Sie die Abfindung in Zeile 18 ein, die darauf angefallene Lohnsteuer und den Solidaritätszuschlag in Zeile 19 und die Kirchensteuer in Zeile 20.

Ganz gleich, wieviel Steuern bei Auszahlung der Abfindung einbehalten werden, wird nochmals anhand Ihrer Steuererklärung und der Lohnsteuerunterlagen im Finanzamt geprüft, ob die Fünftelregelung angewendet werden kann und wieviel Steuern im Bescheid festzusetzen sind. Daraufhin kann sich dann für Sie auch eine Steuererstattung oder eine Steuernachzahlung ergeben.

Wollen Sie nur wissen, wovon eine "Zusammenballung von Einkünften" abhängt, oder auch gleich mit dem Abfindungsrechner Ihren Steuervorteil durch die Fünftelregelung kalkulieren?

Abfindungsrechner 2024 mit Fünftelregelung-Check jetzt gleich kostenfrei anfordern!

zurück zu Abfindung - Steuern

Wie hat Ihnen der Artikel gefallen?

Welche Frage oder welches Problem ist für Sie offengeblieben? Gern beantworte ich Ihren Kommentar.